中新经纬9月26日电 题:电解铝终端需求或逐渐承压,新能源能否撑起需求主引擎?

作者 郭朝辉 中金公司研究部大宗商品首席分析师

“双碳”目标下,光伏、新能源车的快速发展使得相应金属的需求越来越重要。铝的下游需求中既有传统需求,也有新能源需求。

年初至今,光伏板块持续高景气;二季度后汽车需求也稳步修复,其中新能源车出口尤为亮眼;电网投资有望展现其逆周期调节作用,其中我们预计特高压将于2024年迎来建设大年。而建筑领域,随着保交楼余温渐去,电解铝终端需求或逐渐承压。

传统需求中,2024年地产或成为拖累项

铝材应用下游分布中,传统需求主要包括建筑、汽车、机械、消费耐用品和包装,2022年中国建筑用铝占国内总消费(不含铝材出口)26%,是下游消费中最主要的板块。8月以来,包括LPR(贷款市场报价利率)非对称降息、“认房不认贷”实施、存量房贷降息等一系列需求支持政策密集出台,引发市场对于地产基本面以及相关产业链需求的预期改善。据我们的需求模型,铝的建筑需求中约80%来自竣工端,剩余20%来自开工端。受益于“保交楼”政策推动,2023年竣工数据维持较高景气,我们预计建筑用铝将增加约24万吨。而基于历史销售面积、期房占比等指标,我们推算得出的物理竣工面积显示,随着这一轮保交楼余温渐去,竣工数据或将于2024年二季度承压,2024年建筑用铝或下降33万吨(同比降低2.7%),或主要集中于2024年下半年。中长期来看,如7月中共中央政治局会议上所指出的:“我国房地产市场供求关系发生重大变化”。地产需求侧的复苏进程还取决于居民对于未来就业、收入、房价等预期的改善情况,我们认为中长期建筑用铝需求需谨慎看待。

其他传统需求中,我们预计2024年消费耐用品、包装需求增速或较为平稳,机械行业需求增速随着国内外需求企稳或小幅抬升,而传统燃油车受益于轻量化趋势,其用铝量或同比下降1.3%,相对于燃油车产销量的下滑更为有限。

新能源相关需求维持高景气度,目前占比相对较少但维持双位数增长

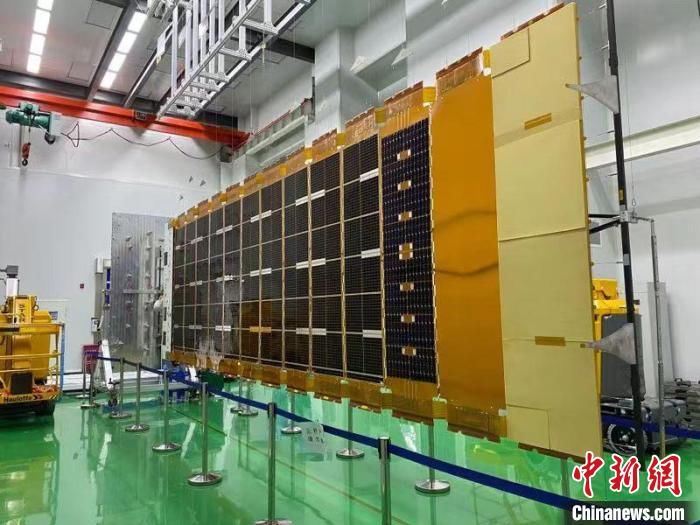

新能源相关需求中,铝主要用于光伏边框、光伏支架以及新能源车更高的带铝量。此外,风光发电配套特高压线缆也带来额外需求增量。2024年,我们预计光伏、新能源汽车、特高压合计用铝将为中国铝需求贡献增量约126万吨,其中光伏和新能源车用铝或贡献增量55万吨、50万吨。鉴于光伏产量和装机量的快速增长,新能源车渗透率持续提升,我们测算2021年至2025年,光伏和新能源车对铝的需求复合年均增速分别达到28%和44%,合计占中国需求比例或从4%上升至11%,占全球比例或从6%上升至15%。

向前看,2024年中国铝下游需求有增有减,海外供给增长不容忽视

根据我们的需求模型,2023年,建筑用铝、光伏和新能源车贡献需求主要增量,或带动国内铝需求增速上升3.2%(不考虑铝材出口部分);2024年,光伏、新能源车有望维持高增长,合计同比增长24%,特高压项目完工亦贡献增量,而建筑业用铝需求或将面临2.7%的下滑,整体中国铝下游需求同比将上升2.5%。虽然新能源车和光伏用铝占比短期内仍无法超过建筑行业,但在绿色能源转型的快速推动下,我们认为新能源需求高增长将持续拉动铝需求增长。

回到电解铝基本面上,我们提示,一方面新能源产业链在中国的集中度高于国外,因而对国内需求的拉动更为显著,我们预计2023年海外需求增长仍将低于国内;另一方面,2024年海外铝产量增速或有所提升,主要来自印尼、印度、加拿大、巴西以及欧洲部分铝厂复产,我们估算2024年海外铝厂产量或增加92万吨,同比增长约3.2%,带动全球供需过剩扩大。2024年铝价格或呈现内强外弱、前高后低。(本文摘自中金公司发布的研报《铝:旧需求后力不足,新需求持续高增》。)(中新经纬APP)

分析员 郭朝辉 SAC 执业证书编号:S0080513070006 SFC CE Ref:BBU524

本文由中新经纬研究院选编,因选编产生的作品中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。选编内容涉及的观点仅代表原作者,不代表中新经纬观点。

责任编辑:宋亚芬