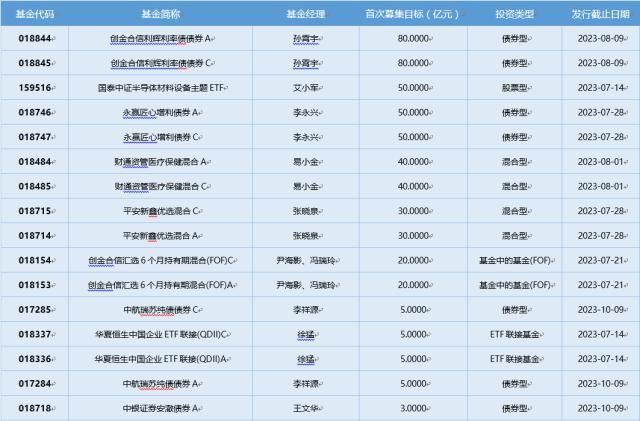

2023Q2主动偏股公募基金仓位下降,继续增配科创,持仓集中度进一步下降,对中小盘股的偏好热度不减。行业配置的加仓主要沿着三个方向:第一,受益于产业趋势的TMT板块,配置向偏硬件方向扩散。第二,受益于内外需共同驱动的可选消费(家电、汽车)和机械。第三,中特估主线下的赛道持仓占比继续提升。此外,公募基金对新能源产业链的配比在Q2企稳略增。

核心观点

增配科创板的大趋势延续。2023Q2主动偏股公募基金对科创板的配比进一步扩大至10%,随着科创板的产业趋势更加明朗,机构投资者有望继续向科创板倾斜。

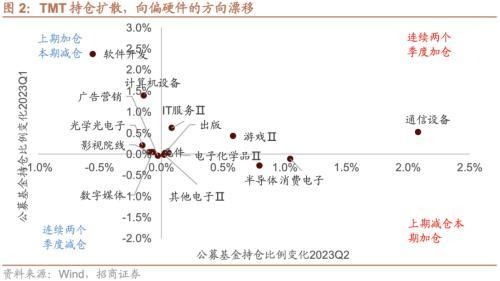

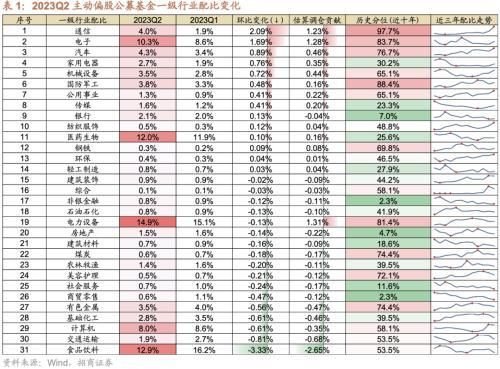

TMT板块配比增幅放缓,配置扩散“软切硬”。2023Q2TMT配比23.9%,较前期提升3.57%,增幅较前期放缓。当前配比正逐渐靠近2020年配比高点(2020Q2:25.57%),距离30%的临近点尚存在较大的安全距离。其中通信设备、消费电子、半导体等偏硬件方向加仓比例居前。

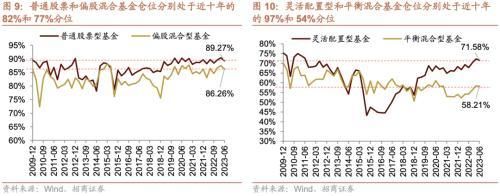

基金仓位整体下降,规模50-100亿的基金仓位下降最明显。2023Q2四类主动偏股公募基金平均仓位为86.88%,较前一个季度下降0.92%,略低于2022年末的水平,但2020年以来主动偏股公募基金基本都在85%以上。其中,规模在50-100亿的基金仓位降幅平均为1.5%以上。

主动偏股基金管理规模的集中度持续下降。2023Q2,主动偏股公募基金中前20%基金经理管理的规模占比为76.1%,相比前一个季度下降1.1%。

持股集中度持续下降,对中小盘股的偏好持续提升。主动偏股公募基金的前20、50、100大重仓股占比连续下滑,且宽基指数中,中证500和中证1000持仓占比继续提升,沪深300占比继续下降。可见在信息技术产业大趋势下,公募基金也在积极寻找中小市值公司中具有成长潜力的标的。

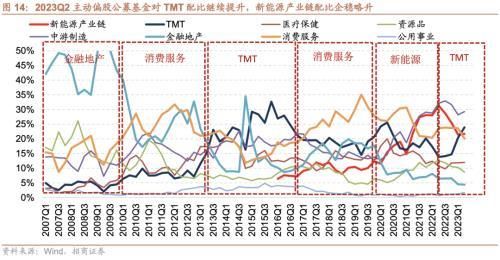

大类行业,加仓TMT、中游制造,减配消费服务和资源品。另外,受益于新能车配比回升,新能源产业链的配比企稳略有回升。

消费:增配内外需共同驱动的可选消费,减配食品饮料(白酒)和出行链。

中游制造:增配机械,新能源偏好分化。电力设备板块占比略降,但主要因为市场表现对冲了调仓的正贡献;细分行业中,加仓电池、减仓光伏设备。

医药:偏好分化,加仓中药、创新药,减仓医疗服务。

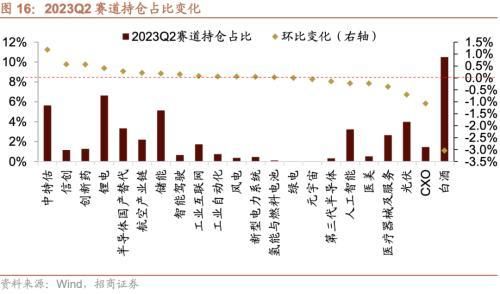

从不同赛道核心持仓来看,加仓的赛道主要包括中特估、信创、创新药、锂电、半导体等。

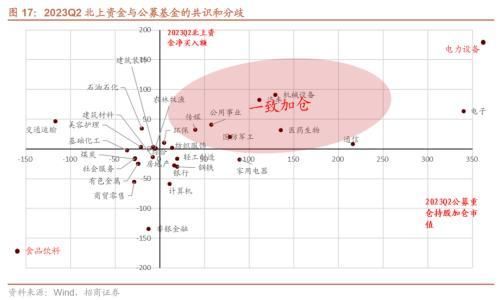

2023Q2公募基金与北上资金的偏好一致性较高,均大幅买入电力设备、电子、机械、汽车等;均卖出食品饮料、商贸零售、社会服务等消费类行业。

2023Q2公募基金对港股的配比继续下降。2023年Q2主动偏股公募基金重仓持股中,港股占比9.09%,较前期下降0.79%。在基金的重仓持股中,前100大重仓股中港股数目降至7;前300大重仓股中港股数目降至23。

风险提示:经济数据和政策不及预期;海外政策收紧超预期

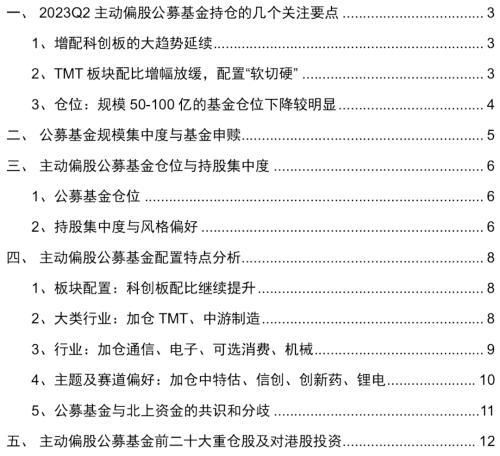

目录

01 2023Q2主动偏股公募基金持仓的几个关注要点

1、增配科创板的大趋势延续

创业板在2013-2015年出现一波波澜壮阔的行情,其中一个重要原因是自2013年开始公募基金持续增配创业板,带来大规模增量资金。2023Q2主动偏股公募基金对科创板的配比进一步扩大至10%,往后去看,随着科创板的产业趋势更加明朗,机构投资者有望继续向科创倾斜。

2、TMT板块配比增幅放缓,配置“软切硬”

2023Q2TMT配比23.9%,较前期提升3.57%,增幅较前期的5.6%有所放缓。目前配比近十年78%分位,当前配比正逐渐靠近2020年配比高点(2020Q2:25.57%),距离30%的临近点尚存在较大的安全距离。

TMT板块的持仓中,通信(+2.09%)、电子(+1.69%)加仓幅度较大,传媒小幅加仓(+0.41%);相比之下,计算机板块减仓(-0.61%),呈现出持仓进一步向偏硬件方向进行扩散的特点。这与我们从2023年4月策略报告开始提示的“AI+扩散行情”是一致的,即“有望逐渐从偏软的方向向偏硬件的方向扩散”。

3、仓位:规模50-100亿的基金仓位下降较明显

从不同规模主动偏股公募基金的仓位变化来看,规模在50-100亿的基金仓位下降最为明显,降幅均值为1.5%以上。相比之下,百亿以上规模的公募基金仓位降幅为0.5%左右;规模为30-50亿元的公募基金,仓位的下降幅度较小。

同时考虑到灵活配置型基金仓位比较灵活,仓位范围波动较大,此处进一步单独统计了“普通股票型+偏股混合型”这两类主动偏股基金的仓位,从结果来看,仍然是规模在50-100亿的基金仓位降幅最大。

02 公募基金规模集中度与基金申赎

2023Q2,主动偏股公募基金中前20%基金经理管理的规模占比为76.1%,相比前一个季度下降1.1%,主动偏股类的基金经理管理规模集中度进一步下降。

从老基金申赎情况来看,2023Q2主动偏股基金总份额仍是净赎回的,如果加上指数基金,则偏股老基金整体净申购,可见当前基金行业出现了新的变化和趋势,即赎回主动管理基金,买ETF或者申购其他被动型指数产品。分类来看,2023Q2普通股票型基金老基金份额基本持平,而偏股混合型基金老基金大幅净赎回,净赎回740亿份,被动指数型基金则大幅申购。不同行业上,科技类主动偏股基金规模延续快速扩张,消费基金规模下降,新能源类主题基金的份额基本稳定。

03 主动偏股公募基金仓位与持股集中度

1、公募基金仓位

2023Q2四类主动偏股公募基金平均仓位为86.88%,较前一个季度下降0.92%,略低于2022年末的水平。不过我们也看到,2020年以来主动偏股公募基金基本都是高仓位运行的,仓位基本都在85%以上,这一定程度表明,在结构性行情下,公募基金对于调整仓位水平的诉求在下降,而更多时候体现在行业配置结构上。

具体分类来看,四类主动偏股公募基金仓位均有下降,普通股票型、偏股混合型基金的平均仓位分别下降1.1%和1.23%。

2、持股集中度与风格偏好

主动偏股公募基金的持股集中度持续下降。2023Q2前20大重仓股、前50大重仓股和前100大重仓股的持股市值占比分别为26.47%、39.86%、54.26%;分别较前期变化-1.36%、-1.86%、-1%,回落幅度较前期有所收窄。

从主动偏股公募基金对宽基指数的持仓占比来看,中证500和中证1000持仓占比继续提升,沪深300占比继续下降。2023Q2主动偏股公募基金持仓中,沪深300成分股占比59.6%,较前期下降3.17%;中证500和中证1000占比分别提升0.52%和1.74%。

综上可见,在信息技术新产业趋势和产业政策驱动之下,公募基金也在积极寻找中小市值公司中具有成长潜力的标的,这有利于市场中小风格的表现。

04 主动偏股公募基金配置特点分析

1、板块配置:科创板配比继续提升

2023Q2主动偏股型公募基金对主板和创业板配置比例继续下降,科创板配比继续提升。2023Q2主动偏股公募基金持仓中,主板占比70%,较前期下降0.3%;创业板占比20%,较前期下降0.61%;科创板重仓股占比10%,较前期提升0.91%。

2、大类行业:加仓TMT、中游制造

2023Q2主动偏股公募基金对TMT配比进一步提升,中游制造业配比回升;受益于新能车配比回升,新能源产业链的配比企稳略有回升。相比之下,消费服务和资源品配比进一步下滑。

TMT配比23.9%,较前期提升3.57%,为近十年78%分位。当前配比正逐渐靠近2020年配比高点(2020Q2:25.57%),距离30%的临近点尚存在较大的安全距离。

中游制造配比29.3%,较前期提升1.13%,为近十年92.7%分位;公用事业配比1.7%,较前期提升0.45%;医疗保健配比12%,较前期提升0.1%,为近十年24.4%分位。消费服务配比20.1%,较前期下降3.54%,为近十年26.8%分位;资源品配比8.7%,较前期下降1.55%,为近十年58.5%分位;金融地产配比4.4%,较前期下降0.13%。

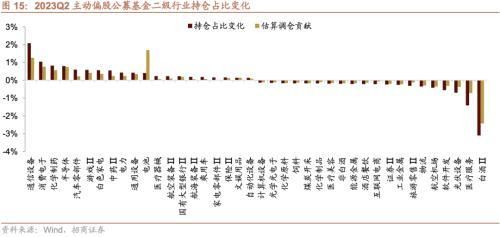

3、行业:加仓通信、电子、可选消费、机械

TMT板块:增配硬件相关细分和传媒,减配软件

?? 大幅增配通信(+2.09%):主要是通信设备细分领域,受益于数字经济+人工智能,通信领域的光模块、服务器、交换机等需求大幅上行。

??大幅增配电子(+1.69%):主要是增配消费电子和半导体等细分领域,消费电子库存去化已比较充分,人工智能或为消费电子带来新一轮赋能;半导体周期底部+人工智能产业趋势+自主可控,公募基金加仓半导体。

??此外,加仓传媒板块的游戏;减仓计算机行业的软件开发。

消费:增配可选消费,减配食品饮料和出行链

?? 增配汽车(+0.89%)、家电(+0.76%),调仓与价格贡献各半:内外需共同驱动的中游制造业,行业产销数据保持较高增长,业绩有支撑;同时受益于国内扩大消费政策。

?? 减仓食品饮料(-3.33%):在国内经济弱复苏背景下,消费需求的恢复整体不及预期,白酒Ⅱ减仓较多。另外,出行链的仓位配比也有一定下滑,如旅游零售、酒店餐饮、航空机场等。

中游制造:增配机械,新能源偏好分化

??增配机械(+0.44%):上半年经济呈弱复苏态势,尽管地产需求偏弱,但制造业投资保持较强韧性,对工程机械的需求形成支撑;同时挖掘机、装载机、汽车起重机等出口保持较高增速。

??新能源行业偏好分化:电力设备板块占比略降,但主要因为市场表现对冲了调仓的正贡献;细分行业中,加仓电池(+0.4%)、减仓光伏设备(-0.7%)。

医药:偏好分化

??加仓化学制药(+0.8%)、中药Ⅱ(+0.5%)、医疗器械(+0.2%);减仓医疗服务(-1.4%)。

4、主题及赛道偏好:加仓中特估、信创、创新药、锂电

减仓的赛道主要包括白酒、CXO、光伏、医疗器械与服务等。

5、公募基金与北上资金的共识和分歧

2023Q2,公募基金与北上资金在行业偏好上的一致性是比较高的。均大幅买入电力设备、电子、机械、汽车等;均卖出食品饮料、商贸零售、社会服务等消费类行业。

北上资金和公募基金的分歧主要集中在交通运输、家电等。

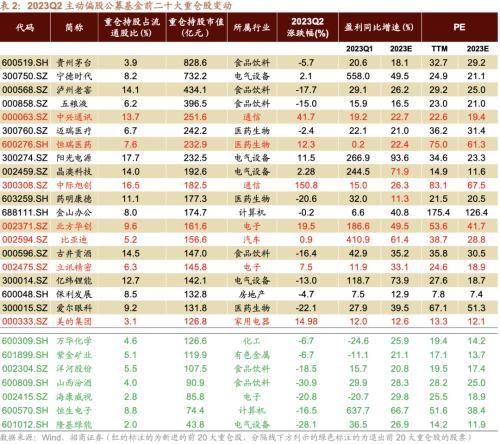

05 主动偏股公募基金前二十大重仓股及对港股投资

1、主动偏股公募基金所持前二十大重仓股变化

2、主动偏股公募基金对港股投资

2023Q2公募基金对港股的配比继续下降,主动偏股公募基金重仓持股中,港股占比9.09%,较前期下降0.79%。

在基金的重仓持股中,前100大重仓股中港股数目降至7;前300大重仓股中港股数目降至23。

本文源自券商研报精选